毫无疑问,过去几个月比特币 (BTC) 一直看跌,但在整个时期内,衍生品指标一直相对中性。 这可能是因为加密货币具有很强的波动性记录,甚至预计会从历史高点回调 55%。

经过两个月的努力维持 30,000 美元的支撑并最终在 7 月 20 日失去它后,期货溢价和期权偏斜转为看跌。 甚至 PlanB 的股票流量估值模型也没有预计当月的价格低于 30,000 美元。 该模型使用存量流量比,该比率由当前流通的比特币数量和新开采的比特币的年度发行??量定义。

链上数据积极,但衍生品指标不乐观

链上分析表明,从交易所提取的每月平均 36,000 BTC 通常被解释为积累。 然而,这种肤浅的分析未能承认在去中心化金融 (DeFi) 应用程序中越来越多地使用代币化比特币。

RenBTC 和 Wrapped BTC 总供应量。 资料来源:Cointrader.pro

RenBTC 和 Wrapped BTC 总供应量。 资料来源:Cointrader.pro

上图显示,在过去三个月中,Wrapped Bitcoin (WBTC) 和 RenBTC (RENBTC) 增加了 40,660 BTC。 这个数字不考虑 BlockFi、Nexo、Len 和提供用户加密货币存款收益的多种服务的存款。

移除先前存放在交易所的比特币可能表明交易者在短期内出售的意图减弱。 不过,与此同时,它也可能代表着寻求其他途径更高回报的投资者。 简而言之,这些代币可能一直作为抵押品或长期持有而存在于交易所。

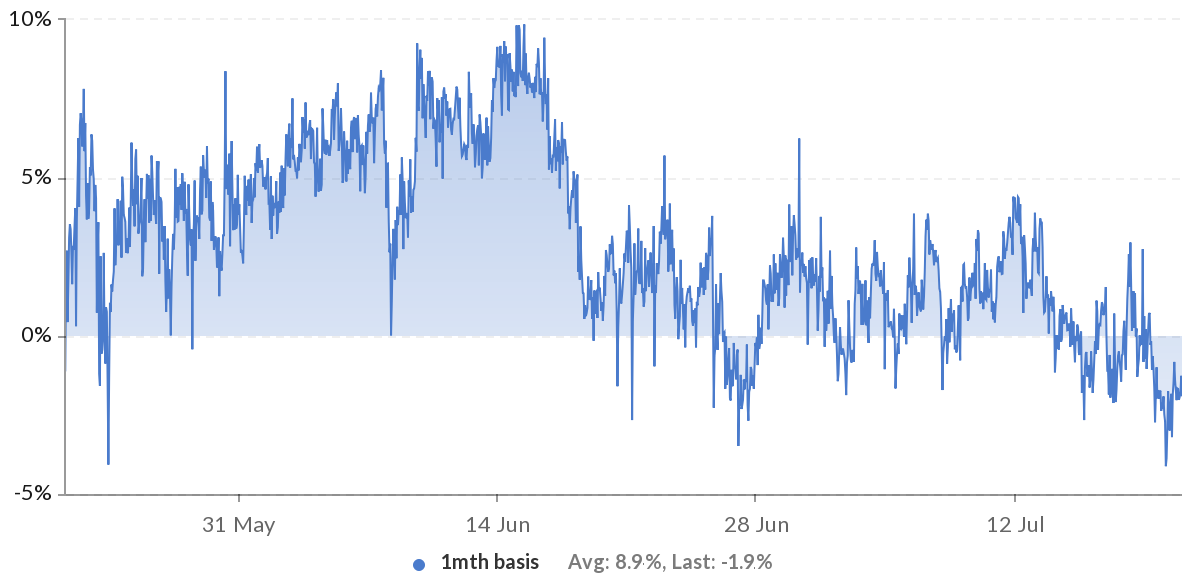

如前所述,衍生品指标转向负值应该比对链上数据的看涨或看跌解释的假设更重要。 在初步分析中,分析师应审查期货合约溢价,也称为基差。

该指标可以让投资者了解专业交易者的看涨或看跌程度,因为它衡量的是月度期货合约与当前现货市场价格之间的差异。

中性基准利率应在年化 7% 至 15% 之间。 这种价格差异是由卖家要求更多的钱来推迟结算造成的,这种情况被称为期货溢价。

火币 1 个月 BTC 期货基础。 资料来源:歪斜

火币 1 个月 BTC 期货基础。 资料来源:歪斜

然而,当这种溢价消退或变为负值时,这是一种非常看跌的情况,称为现货溢价。 7 月 20 日是该指标首次将 2.5% 的负水平持续超过 12 小时。

目前,在比特币失去关键的 30,000 美元支撑位后,专业交易员可能倾向于看跌,但可以通过查看期权市场获得进一步的确认。

有关的:这是一种交易比特币的方法,即使 BTC 价格在深渊上摇摇欲坠

专业交易者正在寻求保护性看跌期权

与期货合约不同,期权中有两种不同的工具。 看涨期权为买方提供上行价格保护,看跌期权是未来以固定价格出售比特币的权利。 看跌期权通常用于中性至看跌策略。

比特币期权看跌期权比率。 资料来源:Cryptorank.io

比特币期权看跌期权比率。 资料来源:Cryptorank.io

每当看跌期权比率增加时,就意味着这些中性至看跌合约的未平仓量在增加,通常被解读为负面信号。 0.66 的最新数据仍然有利于看涨期权,但这些工具逐渐失势。

目前,有足够的证据表明期货和期权市场看跌,而过去两个月的情况并非如此。 这表明,在过去 48 小时内未能保持 30,000 美元的支撑位后,即使是专业交易者也缺乏信心。

此处表达的观点和意见仅代表作者的观点,并不一定反映 Cointelegraph 的观点。 每一次投资和交易都涉及风险。 在做出决定时,您应该进行自己的研究。