零售交易商对比特币下跌900美元感到不安,但BTC期权数据在周五到期前依然看好。价值900美元的比特币过去两天的价格下跌对新手交易者来说可能是可怕的,但那些交易期货和期权的人似乎并不担心。

今年9月,比特币价格上涨至1.1万美元,投资者可能已经过度兴奋,因为价格短暂突破了一个重要的阻力位。这轮稳定的反弹持续了10天,比特币的主导地位率反弹至15个月低点,一些交易员呼吁比特币重返1.2万美元的水平。

这种情绪开始转变,因为BTC显然无法持在11000美元的关口,而回调至10300美元时也出现了一些变化。分析师呼吁填补低于10000美元的cme缺口。

虽然散户投资者可能受到轻微回调的惊吓,但专业投资者使用与日内交易员和零售人群不同的工具来衡量市场状况和情绪。基准、期权倾斜和期货开盘价等指标提供了实时数据,说明专业交易员在跌至10300美元后的适应情况,以及BTC的短暂反弹至10500美元。

合同和清算提供了洞察力

期货交易商使用的第一步是查看期货开放式利率数据,以衡量活跃合约的总价值。每当交易者因保证金不足而清算头寸时,交易所就会自动关闭他们的头寸。

如下表所示,BTC期货开盘价下跌不到5%,仍保持在40亿美元的健康水平上。目前的数字与一周前相比是稳定的,并表明由于保证金不足而产生的清算没有那么大。

毫无疑问,水下杠杆多头可以增加更多的资金,以防止它们的头寸被强行关闭。为了评估这是否是防止昨天价格大幅下跌影响清算的情况,我们需要分析未来的合约基础。

有期货或退货吗?

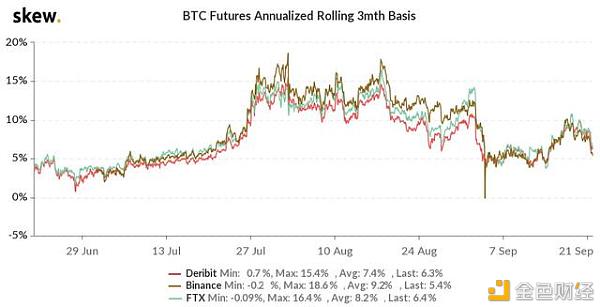

基准也常被称为期货溢价,它衡量长期期货合约到当前现货(正常市场)水平的溢价。由于处理到期日的麻烦,专业交易商往往比零售商更活跃于这类工具。

这些固定月的合约通常以轻微的溢价交易,这表明卖方要求更多的钱来延长结算时间。在健康的市场上,期货应该以每年5%或更高的溢价交易,也就是所谓的期货溢价。

上面的图表清楚地表明,期货溢价(基础)并没有放弃其看涨的立场,保持了接近6%的年化水平。除了9月3日的一个短暂时刻,当时比特币面临着两天内下降2000美元,基准指标保持在5%以上。

然而,这一溢价可能是由与交易商的多头情绪无关的因素造成的。如果分散金融(Defi)中的竞争产品为加密货币存款支付高额激励,卖家将对未来的合同要求更高的溢价。

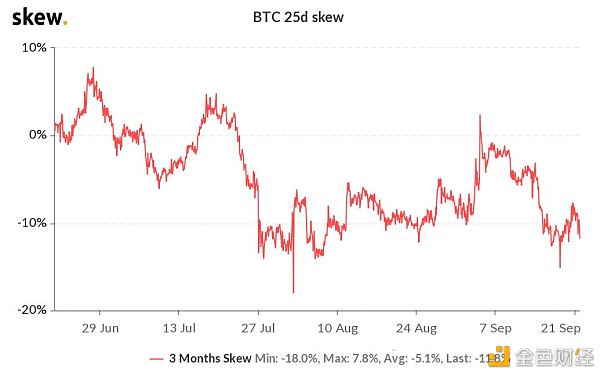

为了澄清这种不确定性,人们应该求助于比特币期权市场。看涨期权允许买方在合同到期时以固定价格收购BTC。另一方面,看跌期权为买家提供保险,防止BTC价格下跌。为此,买方预先向合同卖方支付保险费。

每当做市商和专业交易者表现出看涨趋势时,他们就会要求更高的即期期权溢价(买入期权)。这一趋势将导致负25%的三角洲倾斜指标。

每当大型投资者担心中短期价格调整时,情况就会相反。在看跌市场中,看跌(卖出)期权的溢价应该高于看涨(买入)期权。这种情况将导致一个25%的正三角洲倾斜指标。

虽然没有设定规则,但25%的三角倾斜指示器从10%的负到10%的正水平可以被认为是中性的。低于这一区间的数字几乎肯定是看涨的指标,目前情况就是如此。

目前,没有迹象表明BTC期货和期权市场存在绝望、看跌或异常活动。相反,主要指标显示出弹性和轻微的看涨态势,这与人们在价格未能突破11K阻力位后的预期相反。

传统市场继续影响比特币价格

昨日的波动与标准普500波动性指数(VIX)上涨7.5%同时发生。

长期以来,VIX一直被认为是传统市场的主要恐惧指标。这一走势可以部分解释为什么衍生品交易员对昨日的负价格波动并不感到特别不安。

上表显示了标准普尔500 VIX指数与比特币价格之间的负相关关系。在整个2020年,传统股票市场的大多数不确定时期都对比特币的表现产生了负面影响。

作为警告,不能保证这种相关性将在今年剩余的时间内继续存在。因此,人们不应该完全根据本文中提到的移动来改变他们的BTC位置。

然而,专业交易员将继续密切关注VIX指标,以决定BTC的下跌是否严格地与股市有关。