Arweave是个“非典型”区块链项目,大部分人对其一无所知,稍有了解的也常把它看作是众多陪跑Filecoin的去中心化存储项目之一。极少数有耐心找来白皮书/黄皮书研究的同学,看完也难免是一头雾水。因为通篇是围绕冷门概念——“信息永久存储”的阐述,看不到扩容、密码学创新、DeFi支持、价值捕获等等,能令币圈和链圈同学眼前一亮的概念。谁会需要永久数据存储并为之付费?人生不过百年,凭什么我们要关心永久保存人类的知识和历史?

Arweave创始人及核心团队自有其特立独行的理由。但是作为Arweave黄皮书的中文译者,我打算从典型的币链圈视角解读Arweave,以免国内区块链创业者和投资者与这一重大创新失之交臂。首先请允许我将Arweave音译为“阿维”(尽管这个中文名字尚在中文社区讨论中,并未最终确定),以便于在中文加密社区传播。

阿维与Filecoin/IPFS

IPFS是中心化存储领域的开创者,从2014年上线开始如同BT一般自由生长,已经存储了大量数据。但是要让IPFS成为商业可用的存储系统,而不是随意的数据分享平台,必须提供服务质量保障。这就是Filecoin要解决的问题,即IPFS的经济激励层。从提出Filecoin概念,到今年主网“即将”面世,可谓是迁延日久。作为开发了IPFS、libp2p等硬核技术的Protocol Labs,为何会迟迟搞不定Filecoin?

Filecoin协议构建了两个市场:数据存储市场和数据提取市场。有存储需求的用户到数据存储市场申明自己的需求:我要存**大小的数据,要求**个副本,存储**天。市场中的存储服务商(存储矿工)对这项存储需求报价,用户接受报价就跟矿工签订合同,支付费用。当用户需要使用数据时,就到数据提取市场提出需求。再由提取矿工给出报价,满足数据访问需求。上述过程看上去不算复杂,实现起来却又几个困难:

1. 矿工需要提供存储了用户数据的不可伪造的密码学证明;

2. 在合同有效期内,协议要持续检查矿工如约保存了数据。如果违约,矿工要遭受罚款;

3. 为了鼓励矿工存储数据,要让已存储数据的容量比空闲的容量赚取的更多增发奖励。同时需要防止矿工注水垃圾数据骗取增发奖励。

Filecoin设计了复制证明(PoRe)解决第1个问题,采用时空证明(PoTS)和质押机制解决问题。通过精密地调校经济模型1,并引入对真实用户的认证,来解决第3个问题。虽然Filecoin在一定程度上解决以上难题,但又不可避免地产生了一些不良后果。首先是系统复杂性高,矿工除了支付必要的存储成本,还要承担高昂的证明成本和质押Filecoin损失的期权成本。要知道相对而言,计算比存储更昂贵。根据Filecoin提供的适合小规模挖矿2的推荐配置,8TB SSD硬盘只需300美元,但AMD 3.5Ghz 16核高端CPU需要700美元,还有成本超过500美元的至少128GB内存(作为对照,阿维挖矿的推荐最低内存是8GB)。挖矿成本高势必导致Filecoin系统的存储服务价格高。此外,验证真实用户是个微妙的问题,验证太严会影响用户使用体验,太宽则不能阻止矿工伪装成用户,验证就失去了意义,其间的平衡很难掌握。

同时,Filecoin作为一种加密资产,价格会与加密市场总体行情高度关联,即波动性很高。如果Filecoin价格暴跌,矿工可能认赔离场,造成用户数据丢失。此外大幅度的价格波动还增加矿工质押Filecoin的隐含期权成本。隐含期权成本被大多数PoS经济模型研究忽视了,我认为至少解锁期损失的期权成本应该被考虑在内(甚至也有人认为应该计算整个锁定期的期权成本)。解锁期是从提出解锁请求到获得可流通通证的期限,在此期间质押人不能转移通证,相当于放弃了一份现价欧式期权(不同于美式期权,欧式期权只能到期行权)4。以Tezos为例,设现价和行权价都为2.53美元,年化波动率为185%5,解锁期为14天(更长的解锁期意味着更高的期权成本),无风险利率4%(不影响计算结果),使用B-S期权计算器6,得出每份欧式期权价值0.363美元(由于行权价等于现价,因此看涨和看跌期权价值相等),相当于本金价值的14.3%。可见由于加密通证价格波动率很高,质押引发的隐含期权成本不应被忽略。

Filecoin协议将存储和提取分为两个市场,就需要建立两套激励机制(和定价机制),而且用户的数据访问权得不到保障。假设你通过Filecoin存储了重要数据,支付了一定量的存储费用。后续你或者其他用户(例如你的客户)访问该数据,还要根据提取市场的行情支付费用,如果提取市场价格很高,相当于数据被矿工“挟持”,用户面临要么支付高价、要么迁移数据的困境。

我在2017年阅读了Filecoin白皮书,随即放弃了对该项目的研究。程序员的直觉告诉我,复杂的外推式方案通常不会成功。什么是外推式方案?就是对问题无需深入思考就自然得出的办法,也可以称之为“想当然的办法”。Filecoin的外推法就是:既然矿工需要(持续地)证明已经妥善保存了用户的数据,协议就应该包含一套密码学算法实现这些证明。至于高度复杂的证明不可避免地带来系统复杂度高和成本高的问题,只能留待以后慢慢解决。但是Filecoin的竞争对手——中心化云存储不需要证明和验证,云服务厂商和客户之间签订的是法律合同,法律保证了客户的访问权和追索权。可见只要证明成本居高不下,去中心化存储就难以提供有竞争力的价格。

Sia、Storj等协议虽然在技术上与Filecoin/IPFS不同,但是它们都属于基于合同的去中心化存储协议。即用户和矿工通过协议签订合同,用户支付合同规定的费用,矿工承担合同规定的义务,协议(或者用户)对矿工履约情况进行检查(挑战),并对违约行为进行惩罚。基于合同的去中心化存储协议都面临前面分析过的基本难题。科技发展的常态是,当大部分人试图用“想当然的办法”解决复杂问题时,总有人能另辟蹊径,用其他人未曾预料到的、通常是简单得多的办法解决难题。果不其然,在对去中心化存储领域旁观三年之后,偶然的机缘让我了解到阿维——去中心化存储破局者。

只有明白Filecoin的艰难,才能理解阿维的巧妙。阿维是一套完整的去中心化存储协议,不基于IPFS,或者说它相当于Filecoin + IPFS。阿维如何解决矿工证明的问题呢?答案是无需证明。阿维协议通过机制设计鼓励矿工尽量多存数据,而且优先存储副本少的稀缺数据。至于每个矿工存了多少,存了哪些,那是矿工自己的事情,既不需要证明,也不需要检查。就好比学校希望同学们认真学习,可以采用两种方法。一种是老师天天盯着每个人,是否专心听讲、认真完成作业,发现不认真的就批评罚站。另一种方法是通过考试,不管平时怎么学习,最后凭考试成绩说话,考得好有奖。两种办法都能提升学习效果,但是显然后一种要简单得多。

基于合同的去中心化存储类似于“盯人”,阿维协议则像“考试”,这种方式被称为基于激励的去中心化存储。可以这样来直观地理解其优势:Filecoin要管理成千上万个不同的存储合同,检查每个合同的执行情况,分别提供奖励或执行惩罚。阿维协议只处理一个合同——所有数据永久保存。因此协议非常简洁,运行成本低,服务的价格和可靠性都优于基于合同的系统。

阿维的PoA访问证明是PoW的简单扩展。每一轮PoW谜题都跟某个过去的区块(回忆块)有关,只有存储了回忆块的矿工才有资格参与PoW竞猜。由于回忆块是随机确定的,事先无法预测,因此矿工存储的区块越多,参与PoW竞猜的机会越大,获得出块奖励的可能性越高。如果矿工的存储空间有限,不能保存全部区块历史,他会优先保存在网络中副本数量较少的区块。因为每个块被选为回忆块的概率相等,当一个稀缺区块被选为回忆块,就只有少数矿工有资格参与PoW竞赛,因此存储稀缺区块对矿工更有利。

有同学可能会问,如果恰好所有节点都没有存储某个区块,那这个区块不就永久丢失了吗?是这样的,这个可能性存在。我们可以量化计算单一区块永久丢失的风险。首先需要引入复制率的概念,复制率是矿工平均存储的区块历史的比例。例如网络一共出了100个块,平均每个矿工存储了60个块,那么复制率就是60%。复制率也是任选一个矿工,他拥有随机挑选的某个区块的概率。反过来,随机挑选某个区块和某个矿工,矿工没有这个区块的概率是1-复制率。当网络中有N个矿工节点时,所有矿工都没有某个区块的概率是(1-复制率)^N。存在一个丢失区块的概率是(1-复制率)^N * 区块总数。假设阿维网络有200个矿工节点,复制率为50%,区块总量为200000,那么存在一个丢失区块的概率是6.223*10^-61,是一个可以忽略不计的极小概率事件。当前阿维网络的矿工节点约为330个,复制率是97%,已出区块51万多个8,存在区块丢失的概率比前面的计算结果还要低得多,在数量级上与发生私钥碰撞的概率相当。而且上述计算的假设是矿工随机存储区块历史,考虑到矿工会优先存储稀缺区块,丢失区块的可能性就更低。

阿维协议只有一个市场,用户也只需要支付存储费,后续访问数据是免费的。能够做到这一点是因为阿维协议采用类似于BT的机制设计,网络中所有节点都是平等的(不区分矿工节点和用户节点),所有节点都尽量快速地响应其他节点的请求。跟BT一样,上行贡献越多,下行速度越快。自私节点会被其他节点降权,逐渐被网络排斥在外。要全面理解阿维协议的设计,最好的方法是阅读黄皮书。虽然黄皮书篇幅较长,也有不少公式,但是不必担心,有中学数学基础就能看懂。

与Filecoin相比,阿维网络有两大优势。一是成本低。虽然Filecoin主网还没有上线,我提前做个预测:在Filecoin主网上线一年后(经济模型进入稳定状态),1MB文件在阿维网络做几百个副本永久存储的价格,会低于在Filecoin/IPFS网络上5个副本存储5年的价格,而且阿维网络的数据访问是永久免费的。第二,阿维协议的激励机制使数据存储和访问都更加可靠。通过简洁巧妙地解决了去中心存储的最大难题,不需要2亿美元的募资和长达三年的开发,阿维主网已经上线两年多,它不是Filecoin/IPFS的陪跑者,而是最有希望让大规模去中心化数据存储成为现实的加密协议。

阿维与以太坊

阿维很少被拿来跟以太坊比较,毕竟在Web3.0协议栈中,它们处在不同的层级,看上去是互补关系。但是深入研究阿维协议,就会发现更多的可能性。以太坊(以及其他智能合约公链)为支撑去中心化应用DApp而生。DApp是公平透明地执行,不能被个别或者少数人控制的互联网应用。从软件架构角度,网络应用(包括互联网应用和DApp)可以分为表现、业务逻辑和持久化(数据)三层。我们不妨分别从这三层分析DApp的发展瓶颈,以及阿维协议的应用潜力。

迄今为止,DApp的表现层仍然停留在和中心化Web应用相同的状态,即由开发者部署在云服务器,再下载到用户客户端执行。因此开发者和云服务提供商仍然具有停止和审查DApp的权利,网络中断、服务器宕机、DNS劫持等故障和攻击也仍然威胁着DApp的可用性和安全。此外,DApp的IT基础设施成本会随用户数量的增长而提高,令开发者必须采用某种货币化手段,以维持DApp的运行。货币化手段要么是Web2.0式的,即贩卖流量;要么带有加密协议的特色,即发行通证。一旦货币化失败,开发者可能放弃运行DApp,用户只能转而寻找替代品。而即便侥幸存在替代品,还是面临同样的问题。可以维持运行的DApp也常会遇到“强制升级”的问题,即新版本不一定不比老版本更受用户欢迎,但用户不能阻止其升级,也不能继续使用老版本。综上所述,去中心化应用的表现层仍然是中心化的,仍然能够被个别或者少数人控制。

阿维协议的应用层被称为永在网(permaweb),其主要(不是唯一)的应用程序架构是无服务器(Serverless)式的。无服务器DApp的开发类似于传统Web的前端开发,开发者使用HTML、 Javascript和CSS开发DApp的表现层。不同之处是,表现层的部署不是上传到云服务器,而是打包存储在阿维网络,保存的费用很低,而且是一次付费永久服务。用户仍然使用原有方式访问DApp,阿维DNS和TLS与普通浏览器兼容,不需要用户安装和学习使用新客户端。无论DApp用户如何增长,都不会再给开发者带来开销。由于阿维是去中心化网络,无论是开发者还是阿维矿工,都不能阻止或者审查用户使用DApp。开发者可以开发DApp的新版本,但是新版本不能覆盖旧版本,使用哪个版本的选择权在用户手中。可见阿维实现了DApp表现层的去中心化,因此有越来越多的DApp把表现层移植到阿维,包括:Synthetix Exchange、Tokenlon、KyberSwap、UniSwap、Oasis App、 Curve.fi 等等。

需要说明的是,使用去中心化存储实现DApp表现层的去中心化,这一概念并不是阿维协议的创造。早在2014年,Gave Wood博士在描述Web3.0网络形态的论文11就中把“静态内容出版”列为Web3.0的四个基础组件之一。这一思考的实践结果是Swarm项目。Swarm和IPFS都曾被寄予厚望,以解决DApp表现层的去中心化问题。但是由于多种原因,这一愿望至今尚未实现。直到阿维协议出现,DApp表现层的去中心化才有了切实可行的方案。

以太坊等智能合约公链实现了DApp业务逻辑层和数据层的去中心化,但是众所周知存在扩展性瓶颈。扩展性和价格是一体两面的问题,扩展性限制源自计算和存储资源稀缺,在去中心化网络中,竞争使用稀缺资源的结果就是价格高企。由于价格更加容易量化,本文选择从价格角度进行分析。

先看数据层。以太坊存储256位整型数据要消耗20,000 gas13,存储1MB数据需要6.25亿gas。按gas价格20gwei(本文写作时恰逢DeFi热潮,gas价格常高达100gwei以上),ETH单价400美元计算,在以太坊链上存储1MB数据的花费高达5000美元,显然是难以负担的高价。有数据存储需求的DApp大都采用混合存储方案,即加密资产等高值数据和附件的哈希存储在链上,详细数据、多媒体数据等存储在链下。如果采用中心化的链下数据存储,例如关系型数据库或者NoSQL数据库,则DApp仍然是部分中心化的,仍然会被个别或少数人(云服务厂商和开发者)控制。因此很多DApp更倾向于选择去中心化存储,如IPFS等。

在这个环节上,阿维提供完全去中心化的、低成本、高可靠性的永久数据存储,从而成为以太坊的得力助手。不必牺牲去中心化,目前阿维存储1MB数据仅需0.1美分。你没有看错,是以太坊的五百万分之一。 按当前价格计算,在阿里云存储1MB数据100年的开支是2.6美分。而且仅支持同城冗余复制,数据同步和数据访问的网络开销另行计费。而阿维网络是全球五大洲数百个节点冗余复制,数据同步和访问全免费。你还是没有看错,去中心化的阿维网络已经比中心化云存储的价格更低。无怪乎有Solana14、SKALE15、Prometeus16等layer1/layer2/DApp协议选择阿维作为数据存储层。还有InfiNFT、Mintbase.io和Machi X等NFT项目使用阿维存储NFT媒体资源、元数据和代码。

智能合约是DApp的业务逻辑层。与数据层类似,智能合约的瓶颈是扩展性/计算成本问题。根据Vitalik的估计,以太坊的计算和存储成本是亚马逊云服务的大约100万倍18,前文对DApp数据层成本的估算也能印证此估计。公链计算和存储成本高昂的根本原因是其全冗余架构,即所有的链上数据都被每一个全节点存储,所有的计算都在每一个全节点执行。实现公链扩容的思路有代议制、分层和分片三种,更深入的讨论请参见拙作《Polkadot架构解析》。

阿维的Smartweave智能合约则完全另辟蹊径。Smartweave智能合约是Javascript开发的程序,存储在阿维网络上,因此具有不变性。与合约代码同时提交给网络保存的,还有合约的创世状态。与以太坊(以及其他公链)的智能合约不同,Smartweave不是由矿工节点执行,而是下载到合约调用者的计算机执行。执行的过程是从合约的创世状态开始,按确定的顺序执行合约历史上的全部交易,最后执行合约调用者的交易。完成后,合约调用者将自己交易的输入和执行后的合约状态提交到阿维网络,进入永久存储。后续的合约调用重复以上过程。

也就是说对于一笔智能合约交易,阿维网络只需一个节点——调用者自己的节点,来执行(注意阿维网络不区分全节点和轻客户端)。由于调用者节点执行(同时验证了)了合约历史上的全部交易,因此他无需信任或依赖任何节点,就能得到可信的计算结果(即智能合约的新状态)。因此可以把每个Smartweave合约都看成阿维的二层链,执行智能合约就是对二层链的全量同步和验证。这一设计使得DApp业务逻辑层的可扩展性/计算成本难题迎刃而解。智能合约几乎可以不受限制地包含任何复杂计算,只需付出很低的边际成本,因为通常情况下调用者的计算设备已经被购买或者长期租用了。

有同学可能会问:随着交易数量增长,智能合约执行岂不是越来越慢?确实如此,但是有办法可想。例如由调用者对合约的结果状态进行命名,从而形成合约状态快照。如果该调用者值得信任(例如调用者是智能合约开发者的情况),后续的调用者可以指定状态快照作为初始状态,就只需执行快照之后的交易。状态快照不一定导致信任集合扩大,毕竟智能合约可靠的前提已经包含了对初始状态的信任。

当然,Smartweave仍然处于开发之中,当前版本是V0.3。以上内容应该视为对Smartweave潜力的探讨。要达到商业使用,Smartweave还需要解决很多问题,例如可组合性。从我对Smartweave运行机制的理解,实现可组合性没有特别的技术障碍。但是,我一直认为以太坊智能合约的可组合性“太过强大”,以至于很难限制合约系统复杂度的指数式增长。期待Smartweave团队有更令人惊喜的创新,用好可组合性这柄双刃剑。

综上所述,阿维协议支持DApp真正实现全面的去中心化,并且解决困扰公链领域多年的计算和存储的可扩展性/成本问题。从这个意义上说,阿维更应该归为Blockstack20所倡导的Web3.0全栈协议,而不仅仅是去中心化存储。

阿维与比特币

比特币是加密协议的开创者,也是加密货币之王。一直以来,业内都有一个争论不休的话题:比特币的王者地位是否可能被取代?即便是比特币保皇派,也承认经过10年发展,比特币早已不是技术最先进的加密货币。但是他们认为:超主权价值存储型货币是加密货币最大的用例。比特币协议运行时间最长、知名度最高、安全性最好。而且加密货币的竞争壁垒不是技术,是流动性。流动性有网络效应,即产品或服务的效用随着用户增长而增加的机制。比特币协议已经建立起流动性优势,这一优势只会随着加密货币普及持续加大。因此比特币的王者地位无可撼动。

流动性网络效应优势是否可能被打破?回答这个问题需要对网络效应进行定量研究。相信很多人会马上想到梅特卡夫定律,即网络的价值与用户数量的平方成正比。梅特卡夫定律是第一个网络效应的定量模型,但是近些年的研究表明,没有一种网络的价值按梅特卡夫定律增长,至少到用户数量较大时,网络价值增长曲线必然变得平坦。

有研究表明,部分互联网业务的网络效应是n*log(n),部分是S曲线。S曲线是网络价值随用户增长,是先慢后快的指数型增长,达到饱和之后增长速度趋缓。S型曲线的重要推论是,强者愈强是成立的,但不是赢家通吃。如果所有的互联网平台的网络效应都符合梅特卡夫定律,那么在互联网行业的每个细分领域,都会形成单一寡头的局面。但是现实是不论在全球还是中国的互联网行业,大多数的细分领域都有不止一个平台长期存在。

那么流动性网络效应是以什么曲线(公式)增长?假设某一项加密资产,平均每个参与者每天的交易量占资产总市值的万分之一。1万个投资者则日均换手率为100%,2万个投资者换手率就是200%。也就是新增1万投资者,换手率增加了1倍。如果投资者从10万增加到11万,换手率从1000%增长到1100%,只增加了十分之一。所以投资者越多,新增投资者对流动性的贡献比例就越小,其网络效应与参与者的数量呈log(n)的关系。

以上关于流动性网络效应的量化模型和图片全部来自Multicoin Capital的研究23。此项研究的结论非常重要,例如交易所竞争的是流动性,头部交易所达到一定规模之后,流动性网络效应带来的价值增长会趋缓,使后来者有赶超的机会。如果是流动性是n*log(n)甚至n平方的网络效应,就不会出现币安、Kucoin、MXC杀出重围后来居上,也不会存在上万家交易所。log(n)的数量关系说明流动性是越大越强,但不保证强者恒强。

还有一个因素使比特币的流动性优势更容易被打破,我称之为流动性传导。就是新生的加密货币能够使用已经建立起来的全球化交易网络,从而跟已有的加密货币共享流动性。例如在以太坊诞生时,包括交易所和支付平台等在内行业基础设施已经发展了6年,它们很容易就集成ETH。ETH只要跟比特币形成高流动性的交易对,就跟主要的法币间接具有了流动性,因此以太坊不再需要经历漫长的市场导入、基础设施建设阶段,一跃成为具有高流动性的加密货币。

在自由竞争状态下,货币之间比较的是货币性。货币性包括稀缺性、可互换性、可验证性(难于伪造、易于辨识)、可及性、可分性,还有保存、携带和转移的成本等。所有的加密货币都是比特币的直系后代,也都继承了比特币强大的货币性。在以太坊之前,加密货币创新主题是“更好的比特币”,也就是创造货币性更强的加密货币。例如莱特币、达世币、恒星币转账速度更快、交易费更低。ZCash、门罗币私密性更好,可互换性更有保障。但是他们都没有威胁到比特币的地位。因为量的改进不足以挑战网络效应优势,必须有质的创新,才能实现“范式转移”。例如微软不是发明了更好的大型机打败IBM,苹果也不是用更好的PC机打败微软。革命性的创新者都是对老霸主实施降维打击,才成为新王者。

业内普遍认同以太坊是区块链2.0的代表。因为以太坊是全新层面的创新,通过引入EVM,令加密货币具有了强大的可编程性。换代式创新不是你做的事我能做得更好,而是我能做你不能做的事。以太坊智能合约能够实现去中心化资产发行、资金募集和资产交易,在上一轮1CO浪潮中,ETH被当作主要的货币和价值存储使用,对ETH的需求暴涨,也推动其市值最高达到BTC的60%。当然1CO存在严重的信息不对称,不可避免地产生普遍的反向选择和道德风险问题,泡沫破裂是必然结果。高度可编程的加密货币具有无穷的创新空间,DeFi的兴起将是以太坊对比特币的新一轮挑战。可惜ETH的价值捕获机制不健全,如果早几年实施EIP1559,ETH应该已经进入通缩阶段,DeFi热潮很可能推动其市值超越BTC

加密资产市场有两大投资主题:健全货币和Web3.0。健全货币是是去中心化的、超主权的加密货币,以比特币为代表。Web3.0是应用区块链技术,重构社会生产关系,代表项目是以太坊。我认为健全货币和Web3.0两大投资主题可以兼得,即去中心化的、高度可编程的区块链平台,既能支持Web3.0,其原生加密资产同时具备健全货币的性质,就可以鱼与熊掌兼得,成为未来的加密货币之王。新王者应该具备以下性质:高度去中心化(隐含了超主权)、用途广泛、共识协议外部性低、稀缺性好,高度可编程、合规。

鉴于以太坊1.0的扩展性问题,即便登上王位也难以持久。哪个项目才是区块链3.0的代表?以太坊2.0、Polkadot、Cosmos和阿维协议都是有力竞争者。AR也具备成为加密货币之王的潜质:

● 去中心化程度高,网络不会被个人、机构或政府控制;

● 用途广泛,作为Web3.0全栈协议,是各类去中心化应用创新的理想平台;

● PoA共识不会大量额外消耗电力,详细讨论见下一章;

● 阿维协议原生通证AR的增发率低,稀缺性好,详细讨论见下一章;

● 高度可编程,智能合约图灵完备。DApp和智能合约均采用Javascript等成熟Web技术,有利于形成广泛多样的开发者社区;

● 阿维非常类似于以太坊,在主网上线前进行1CO。主网上线后分发了功能性通证。ETH的功能是支付以太坊的计算和存储费用;AR的功能是支付阿维网络的存储费用。随着时间推移,AR被越来越多人使用,持币也越来越分散,符合大宗(虚拟)商品的法律定义。

阿维经济模型

加密协议的经济模型就是如何协调服务提供者(矿工)、服务使用者(用户)和持币者之间的利益关系。矿工为加密协议网络提供计算、带宽和存储资源,保障协议安全可用,用户使用协议要向矿工付费。矿工的收益分为两个部分:一是用户直接支付的交易费;二是协议向矿工分发新铸造的通证,即增发奖励。增发奖励是全体持币者按照持币数量分摊的铸币税。在几乎所有加密协议经济模型中,矿工的主要收益都是增发奖励(铸币税)。例如虽然比特币已经经过三次增发奖励减半,增发奖励仍然占矿工总收益的95%,交易费仅占5%。这实际上是持币者对用户使用协议进行补贴的机制。

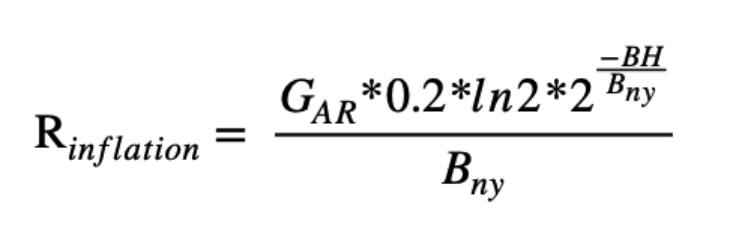

在我研究过的所有加密协议经济模型中,阿维协议的经济模型是对持币者最友好的。在创世区块中,协议生成了5500万个AR,然后每个区块都会增发AR。增发量计算公式如下:

其中:

GAR?= 创世块中的AR数量:55,000,000;

Bny = 一年的区块数量:262,800;

BH = 当前区块高度;

将常量带入,公式简化为:

Rinflaton?= 29 * POW(2,-BH/262800)

阿维协议平均2分钟一个区块,创世块之后每个区块增发大约29个AR,增发量每年减半,一共最多增发1100万个AR。也就是说,阿维主网上线2018年6月后的每一年,都会挖出剩余AR的一半,即第一年挖出550万个AR,第二年挖275个,第三年挖137.5万个…(阿维主网于2018年6月上线,出块奖励发放有两多月的滞后)在本文写作之时,阿维网络正面临第二次减半(预计为2020年9月10号左右)。二次减半后一年(即第三年)的增发率是137.5/(5500+550+275)= 2.17%。到第四年,AR的增发率将低于同期的比特币。另外一个稀缺性指标可能更具说法力,待开采率=未开采量/总量。目前未开采的AR只剩大约198万个,待开采率为3%。作为对照,目前还有大约255万个BTC未被采出,待开采率为12%。可见AR增发量少,增发速度衰减快,具有健全货币高度稀缺的典型特征。

但是请读者注意,根据阿维团队提供的数字,目前AR的流通量约为3800万个,这意味着有大约2600个AR处于非流通状态。我不清楚这部分通证的所有权构成和解锁计划,只能推测其属于早期投资者、团队和基金会。如果有人了解这方面的情况,请告知作者,不胜感激。

阿维经济模型的原则可以大致概括为:用户为存储服务支付足够的费用;矿工的收益超过成本,维持基本的大致固定的利润率;持币者获得AR通证增值的几乎全部收益。按照AR的当前价格4美元计算,今年阿维矿工从增发获得收益为550万美元,这些收益将由全球数百个矿工节点分享。与此相比,比特币矿工每天获得的增发收益高达1000万美元以上,每年超过36亿美元。

阿维PoW(作为PoA访问证明的一部分)采用RandomX算法24。RandomX是一种CPU友好的算法,需要大量内存执行,专用硬件的优势很小。继阿维协议之后,门罗币于2019年11月将PoW算法升级为RandomX25,作为对ASIC挖矿的最新(也许是最后)的抵抗。鉴于阿维挖矿不是单纯的算力竞争,而且挖矿的总体收益有限,阿维很可能不会形成专门的挖矿产业链,而是保持全球几百个挖矿节点(有些节点会成为矿池)和较高的复制率水平,网络电力消耗不高。主流挖矿硬件很可能不是ASIC矿机,而是普通商用计算机。当然不排除在AR热度提高后,有人会推销阿维矿机。那时候你应该了解,购买阿维矿机几乎不可能带来像样的回报。长远看来,阿维可能成为Web3.0去中心化CDN网络,届时面向企业的CDN服务才是阿维矿工的核心商业模式。

阿维与加密资产投资

从2013年初开始投资比特币,从此后的7年多时间里,我听许多人谈起过,如何得知比特币、对比特币的第一印象、如何与巨额财富擦肩而过等等。有个一直困扰我的问题是:是什么决定了我们当时对比特币的看法?大多数人浑不在意,部分人认定比特币是披着高科技外衣的资金盘,少数人出于各种不同的心理投资比特币或者开始挖矿,其中又有极少数坚持下来,被比特币改变了命运。

这极少数的人常被当作预见了未来的天才。但是要知道任何一项新奇的事务,都有一群早期参与者,但在无数的新奇事务中,对社会产生广泛影响的聊聊无几。与其把早期参与比特币而一跃成为大佬的人视为天才,倒不如说他们是幸运儿。但问题是,这样的鸿运是否以大致相等的概率随机地降临到每个人头上?以我这些年对这个问题的思考,可能也不尽然。

对大多数人来说,加密资产市场最多算是赌场。在牛市中赚取的几倍或更高的收益,很容易就在熊市里悉数交还给市场,甚至还要赔上本金。根本原因在于,加密协议的失败率非常高。直接的证据是,五年前还位列市值榜前十的加密货币26,到今天大部分已经归零或者接近归零。加密协议不是解决一切问题的万能良方。现在市场上数以千计的加密协议,试图建立各种无信任的互联网平台。但是在五到十年之后,会有相当大一部分加密协议的出发点被证明是错的,也就是加密协议不适用于这些领域。而在那些适用的领域,由于加密协议具有网络效应、没有地域限制能够服务全球用户,在同一领域内获得成功的加密协议数量应该是屈指可数。因此在五到十年的时间里,现有市场上的数千种加密资产,绝大多数都会归零或者接近归零。

理性的投资者为什么甘愿冒着归零风险投资加密资产?在2014年中,比特币正处于上一轮熊市的低谷,美国司法官办公室分四次公开拍卖10万枚比特币。硅谷著名的风险投资家,德丰杰投资的掌门人Tim Draper拍下来其中的大部分。拍卖结束后,Tim Draper接受媒体采访解释了他买入比特币的逻辑。他说比特币很有可能会归零,但也有一定概率涨上百倍,所以是一项很好的投资。假定在他买入开始的五年以后,比特币80%概率归零,20%的概率涨了100倍。那么这项投资的期望收益率是每年82%,显然高于长期国债的无风险收益率。我看到了拍卖的新闻,也听到了Tim Draper对他投资逻辑的解读。我认同他的逻辑,所以又用一笔能亏得起的资金,加仓了比特币。事实证明,这个投资逻辑是成立的。

在加密资产市场大获成功的人都是乐观的、关注大问题的长期主义者。所谓大问题就是影响互联网乃至人类社会发展的基本问题。在2011年、2013年甚至2015年,你都可以列出比特币将会失败的上百条理由,这些理由也都站得住脚。但是如果你关注以下几个大问题(或者其中之一):互联网需要原生的、不依赖特定机构的价值传输;互联网平台和金融中介已经攫取了全社会经济活动的大部分利润;央行不断增发货币推动经济发展已经无以为继等等,就会认识到比特币出现的跨时代意义。而且一个乐观主义者,要相信比特币虽然有上百个理由失败,但也可能有获得成功。至于说到长期主义,与关注大问题本就是一体两面。如果有人获得几倍利润就清仓了比特币,很难相信他真的关注大问题。

永久保存人类的知识和历史当然是大问题,而且很可能它的重要性对人类无出其右。毕竟现代人就智力和体能而言,跟几万年前的智人祖先没什么不同。我们过着与先人截然不同的生活,唯一的原因就是我们继承并利用了人类在数万年的历史中沉淀的知识和经验。

对于托勒密王朝的统治者来说,亚历山大图书馆也许只是国家富饶的点缀。但是对于后世人,亚历山大图书馆远比托勒密王朝要重要得多。虽然凯撒被历史学家蒙森称为:罗马帝国唯一的创造性天才。但是凯撒的千秋功业,也弥补不了烧毁亚历山大图书馆的过失。今天的科技是否已经发展到了临界点,世界可以不再依赖个人、机构或者国家,无论他们如何强大,来永久地保存全人类的知识和历史?如果在这一代人实现这个旷古未有的伟大成就,能参与其中的我们将是何其幸运!

所以阿维并不是Filecoin/IPFS的替代品或者竞争对手。Filecoin/IPFS的目标是颠覆中心化云服务厂商对存储市场的垄断,这当然是互联网行业的重要问题,但是与阿维的目标相比,还远远算不上是“大问题”。当我读完阿维黄皮书,一瞬间仿佛时空穿梭回到初识比特币的时候。这一次,奇迹还会上演吗?

引用文献

1.https://filecoin.io/zh-cn/2020-engineering-filecoins-economy-zh-cn.pdf

2.Labs, P. A Guide to Filecoin Storage Mining. Filecoin?Available at: https://filecoin.io/blog/filecoin-guide-to-storage-mining/.

3.https://pcpartpicker.com/user/tperson/saved/H2BskL

4.Venturo, B. The economics of Ethereum's Casper. Medium?(2018). Available at: https://medium.com/@brianventuro/the-economics-of-ethereums-casper-6c145f7247a2.

5. https://www.reddit.com/r/CryptoCurrency/comments/982x9l/top_100_cryptocurrencies_ranked_by_annualized/

6.http://app.czce.com.cn/cms/cmsface/option/Calculator/utCal.jsp

7.Project, T. A. Decentralised storage: Incentives vs Contracts. Medium?(2019). Available at: https://blog.goodaudience.com/decentralised-storage-incentives-vs-contracts-b74ee0b7eff1.

8.https://viewblock.io/arweave/stats

9.Bram Cohen. Incentives build robustness in bittorrent. In Workshop on Economics of Peer-to-Peer systems, volume 6, pages 68{72, 2003. [19] Matt Corallo. Compact block relay. bip 152, 2017.

10.Project, T. A. Arweave News: July. Medium?(2020). Available at: https://medium.com/@arweave/arweave-news-july-7905d5e0c84f.

11.?Apps: What Web 3.0 Looks Like?Available at: http://gavwood.com/dappsweb3.html.

12.Swarm?Available at: https://swarm.ethereum.org/.

13.G. Wood, Ethereum: A secure decentralised generalised transaction ledger, In: Ethereum Project Yellow Paper 151 (2014).

14.Solana – Arweave Bridge: ArweaveTeam Funded Issue Detail. Gitcoin?Available at: https://gitcoin.co/issue/ArweaveTeam/Bounties/30/100023463.

15.SKALE Network – Arweave Bridge: ArweaveTeam Funded Issue Detail. Gitcoin?Available at: https://gitcoin.co/issue/ArweaveTeam/Bounties/27/4468.

16.Labs, P. New primary storage for Ignite. Medium?(2020). Available at: https://medium.com/prometeus-network/new-primary-storage-for-ignite-94096e2e8506.

17.Project, T. A. NFT Permanence with Arweave. Medium?(2020). Available at: https://medium.com/@arweave/nft-permanence-with-arweave-35b5d64eff23.

18.Wang, B. Ethereum is about 1 million times less efficient for storage, network and computation. Next Big Coins?(2018). Available at: https://www.nextbigcoins.io/ethereum-is-about-1-million-times-less-efficient-for-storage-network-and-computation/.

19.Project, T. A. Introducing SmartWeave: building smart contracts with Arweave. Medium?(2020). Available at: https://medium.com/@arweave/introducing-smartweave-building-smart-contracts-with-arweave-1fc85cb3b632.

20.https://www.blockstack.org/

21.Odlyzko, Andrew & Tilly, Benjamin. (2020). A refutation of Metcalfe's Law and a better estimate for the value of networks and network interconnections.

22.The Network Effects Bible. NFX?(2020). Available at: https://www.nfx.com/post/network-effects-bible/.

23.Kyle Samani, On the Network Effects of Stores of Value. phoenix?Available at: https://multicoin.capital/2018/05/09/on-the-network-effects-of-stores-of-value/.

24.tevador. Randomx. https://github.com/tevador/RandomX, 2019.

25.Shevchenko, A. & Shevchenko, A. Monero Penalizes GPU and ASIC Mining with RandomX Upgrade. Crypto Briefing?(2019). Available at: https://cryptobriefing.com/monero-penalizes-gpu-mining-randomx/.

[email protected] The Rise & Fall (And Rise & Fall) Of The Top 10 Cryptocurrencies… Merchant Machine?(2018). Available at: https://merchantmachine.co.uk/cryptocurrencies/.

本文链接:https://www.8btc.com/article/642130转载请注明文章出处