我有个朋友,人一直在上海,本来的计划是6月要去趟北京,把两套闲置的房子出租出去,每个月吃点房租挺好。

正当他连出行日期都计划好,准备买票的时候,北京爆发出了疫情。他出行北京的计划搁浅了。

我从读研期间到毕业后第一份工作,在某知名互联网公司的电影平台业务部实习和工作,当时隔壁组负责BD这块的同事是对接全国各大院线的负责人,所以对院线等情况也有些许接触。

今天跟当初的一位老同事聊天,聊起来电影行业最近的情况,听得我心里闷闷的。

本来已经熬到疫情结束,眼看着就要放开电影院开放了,正当大家重整旗鼓准备开业的时候,疫情再次出现……

老同事说,博纳有一名副总这个月已经跳楼了。

虽然没有证据跟营业本身有关,但院线这块从业者,几乎都要被逼死了。

每个月开支还是那样的开支,但没有进项,目前也根本不知道疫情何时是个头,院线开放遥遥无期,看不到生活的奔头。

我自己因为天天在关心的是币圈和自己的一些事,而且也不出门、不怎么接触外界,看到的朋友圈和微博依然很多吃吃喝喝欢快事,看到的币圈依然是涨涨跌跌。

所以,我一直也没切身感受到今年的艰难。

跟朋友聊下来,我最大的体会,是觉得这个世界的割裂和魔幻。

我们天天在这里为今天又是某个币暴涨而嗨,外面却有很多人在为断供的房贷愁得紧。

就像在币圈里,一面我们看到的是热火朝天,吸引了所有人注意的DeFi;另一边,主流币却依然一直安静如鸡,仿佛丧失了生气。

生活总要继续,总以为现在艰难?不,反正明天会更艰难。

我开始在想,是不是应该加强提升一下自己的反脆弱力,就像现在北京的院线从业者,如果所有投资和收入来源都在这一个上面,那现在就非常非常难捱。

你我庆幸的是,自己吃饭的行业不是现在最受疫情影响的行业,所以未必体会到了这些从业者的艰难。但如果自己的所有都倚赖在一个篮子里,万一面对这种黑天鹅,哭都没地方哭去。

所以,除了投资,生活本身或许也不该在一个篮子里。

今天题外话有点长了,咱们言归正传。今天有几个信息,跟大家分享一下:

1/4 火热的DeFi和安静的ETH

昨天老白就说了,今天要讨论下,为什么defi大热,eth却不涨。

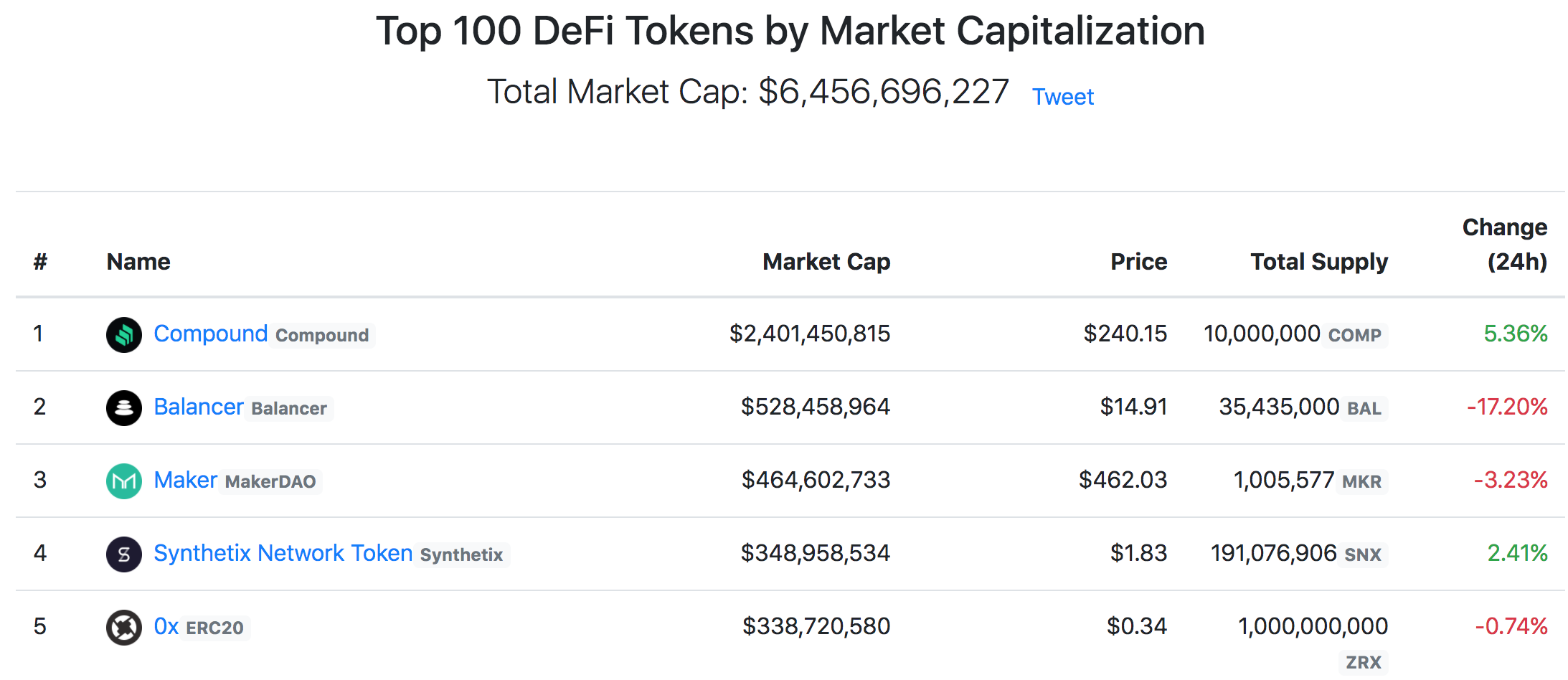

这是今天我看到的有人整理的DeFi币种今年的表现情况——

这两天,币安等大所也一个个开始上架COMP,似乎整个币圈都在说,DeFi是现在真正的热点。

但Defi大热的同时,ETH却没有什么新的动静。

这跟当年ICO大热时,ETH暴涨大不相同。

于是,最近一个大家很关心的问题就是——DeFi这么热,为什么ETH没有动静?

先给大家看老白收藏夹里存档的一组数据:

到2018年,各个ICO项目手里拿着460万ETH,而到去年7月底,还在ICO项目手里的ETH减少一半到230万ETH左右。

——熊市一年,ICO项目抛售了手里一半的ETH,230万枚。

当时也正是在这个过程中,ETH从1400美元跌落到不足100美元。

ICO项目手里持有ETH变化的同时,defi项目持有ETH的变化也在这一年里发生了剧烈变化。

2018年各defi才持有39万ETH,到去年7月底时,已经230万ETH了。

也就是说,早在一年以前,defi导致的ETH增持,已经可以覆盖ICO项目的抛售。

至于发展到大热的现在,已经根本不是这个数量级的了。

2017~2018年,由于ICO,ETH被当作“货币”用作融资工具,最高涨到了10000多元;

去年,由于IEO,BNB被当作“货币”,最高涨到了30美元。

但这次大热的DeFi,并不需要所在公链ETH来充当“货币”角色。

事实上相反,在DeFi大热的同时,使用越来越广泛的稳定币,正在逐渐剥夺所有公链币未来作为“货币”带来的溢价空间——用稳定币就可以了,何苦用那些币价一天一个样的币呢?

这是2017年以来前十资产的交易量:

肉眼可见的速度,USDT正在打下大片江山。

其他加密资产,就连比特币,也不再敢出来竞争“货币”的故事了,自然也不得不放弃了货币溢价。

而DeFi,哪怕越来越热,究竟还可以帮到ETH什么呢?ETH币价根本不为所动啊?

现在的DeFi,带给基础链的,一是链上交易的增长,二是主链代币的锁仓。

这两个确实都并不能直接带动ETH币价大涨。

交易量的增长,带动的其实是gas费增长,甚至有人因此反而开始吐槽ETH成为defi的制约:

以前参加ICO,必须买很多ETH才可以一个个去投项目,拉动的ETH需求十分明显;

但gas暴涨这个,一个ETH如果gas手续费对个人来讲几乎可以用到地老天荒。

所以,自然不可能像ICO那样带来ETH的短期暴涨。

但,2017ICO热潮后,ETH成也ICO、败也ICO。

项目方也是要吃饭的,随着熊市到来,抛售ICO融来的ETH成为了活下去的办法。

也正是在这样的情况下,DeFi的ETH锁定,成为了ETH走出来的新方向。

去年7月31日,就是在这样的思路下,老白写了一篇文章:

当时平台币正靠着IEO重走以太坊ICO的辉煌,但以太坊,已经在经历ICO项目大量抛售的死亡螺旋后,摸索出了defi这条路。

所以,短期来讲,defi不会像ico那样直接明显拉动ETH币价,而只会从gas带来有限的需求增量;

但中期,defi也不会像ico那样带来巨大的eth抛盘,而是会成为ETH的一个常规锁定理由。

更长期,defi会给eth带来更多用户和开发者,繁荣整个eth生态。

所以,不要急,eth不会白走这一趟。

以太2.0跟defi更配。

2/4 各平台最新借出利息情况

今天有两个数据要跟大家分享。

一个,是comp带起来挖矿热的同时,也重新带起来了更多人对于理财的关心。

那么,现在各中心化/去中心化平台的存入各币种的理财收益情况到底怎么样?

这是cruptodiffer最新发布的各个币种在不同平台的出借利息情况。“NOT SET”是活期,“90days”是90天定期。

这里面利息最高的,依然是compound里面的挖矿老大BAT。

币圈理财这个事,中心化平台有跑路风险、去中心化平台有智能合约被黑等风险,大家自己掂量。

但,比起pos质押收益,上面这些借贷收益最大的不同,是收益并不是源于系统新释放代币、二是源于真实的商业闭环,是别人问你借钱付给你的利息。

这是不一样的地方,也是在币圈外面的世界早就跑通的、市场巨大的商业模式。

交易所靠降低买/卖这对关系的摩擦吃得撑;而下一组这样的关系,或许就是借/贷——谁能降低这对关系的摩擦,成为这对关系的节点,就会成为下一个类似“交易所”的存在。

3/4 Telegram 的 TON要向SEC缴纳1800万刀罚金

Telegram 的 TON 之前就已经宣布凉了,不合规无法继续。

今天最新消息,SEC要让Telegram停掉TON的同时,交1800万美元罚金。

EOS通过代币融资42亿刀,罚金2400万刀;

Tezos融2.3亿刀,罚金2500万刀;

TON融资17亿刀,其中的12亿刀钱要退了,罚金便宜点算1800万刀。

这么一对比,好像EOS的罚金并不贵。

当然了,最好的还是SEC,来钱真不费功夫……

4/4 日常defi数据和comp挖矿数据

最新comp的USDT挖矿情况:

compound借贷挖矿市场情况:

defi头部项目锁定资产变化:

defi市场币价:

最后,欢迎大家关注我的微信公众号“老白旁观”,最近一直没有更新,正在重新规划、但放心,不会放弃。后续也会作为视频的发布渠道。

*本文切勿作为投资建议、更不可作为任何短期交易的依据。

19:01、19:02分别在文章中放出一个彩蛋红包,共两个:

第一个阳光普照个数多;第二个拼手速个数少、平均每个人金额稍大。

请到时关注文章中蓝色可点击的数字(19:01,19:02),一般会在靠中间的位置,点击直接挖取彩蛋。

另:截止到明天14:30,到时候在本文评论区陈列在前五位且点赞数大于666个的留言者,都将获得一个500KEY单独红包,一人一天最多一条有效。

(PS:可以看我历史文章,前排普遍在1000+点赞,因为会有很多人给优质的前排评论点赞的)

希望除了手速快以外,花费了注意力阅读留言的朋友,也能获得更多回报~

要求评论与本文内容有关,完全复制原文内容的评论无效。决定你的评论是否上前排的是众多读者们的点赞、完全不由我本人决定~